仮想通貨の買い方・売り方解説【初心者でもわかる売買方法解説 特殊注文も解説します】

読者「チャートの見方も分かってきて、さあ買ってみようかなぁと思ったら、注文の仕方が色々選択出来てしまって…教えてもらえませんか?」

長期保有目的で投資する方は注文方法についてあまり深掘りする必要はありませんが、短期売買目的でトレードする方はこの注文方法について一通り理解する必要があります。投資においては利食いと損切りが大切と言いますが、特殊な注文を行うことで最適な利食いと損切りを設定することも出来ます。

まずは実際の取引画面を元にどのような注文方法があるのか、見ていきましょう。

注文方法の種類

上記は例によってbitFlyerの取引画面ですが、「指値」「成行」「特殊」と3つのタブがあるのが分かります。まずは単純に単独の買い注文(売り注文)を出したい場合にどのような注文の種類があるか下記にまとめました。

- 指値注文

- 成行注文

- STOP注文(逆指値の成行注文)

- STOP-LIMIT注文(逆指値の指値注文)

- TRAILING注文

指値注文

価格を指定して注文する方法です。注文者は「注文数量」「注文価格」を入力する必要があります。自分の希望の価格を指定する注文方法なので、すぐに約定(注文が成立)するとは限らず、例えば注文時の市場価格が51万円のBTCについて、50万円で1BTCの買い注文を出した場合に、そのまま価格が50万円以下に落ちることなく上昇し続けた場合、この買い注文は成立せず、せっかくの価格上昇による利益獲得のチャンスを逃すことにもなります。

将来的には価格は上がるが短期的には価格は下がると予想している場合の買い注文などに利用されます。

成行注文

価格を指定せず即時に約定させる方法です。注文者は「注文数量」を入力する必要があります。とにかくすぐに約定させることを目的とするため、今並んでいる売り板(買い板)から買う(売る)ことになります。これは並んでいる板を前提に成り立つ取引となるので、もし買いたいときにその通貨の売り板が少なかったり高値でしか売り板が並んでいない場合などは、想定外に不利な価格で約定することがあります。

将来的にも短期的にも価格は上がると予想している場合の買い注文などに利用されます。

STOP注文(逆指値の成行注文)

すぐに注文を発注せず、ある一定の金額(トリガー価格)まで上昇(下落)した場合に成行買い(売り)注文を発注するよう予約する注文方法です。注文者は「注文数量」「トリガー価格」を入力する必要があります。

ある一定の価格を超えて上昇(下落)した場合、その後はさらに上昇(下落)する可能性が高いと予想する場合に利用されます。

STOP-LIMIT注文(逆指値の指値注文)

すぐに注文を発注せず、ある一定の金額(トリガー価格)まで上昇(下落)した場合に指値買い(売り)注文を発注するよう予約する注文方法です。注文者は「注文数量」「注文価格」「トリガー価格」を入力する必要があります。

基本的な用途などは上記のSTOP注文と同じですが、トリガー成立した後の注文方法が指値注文となるので、上述の指値注文同様必ずしも注文が成立しない可能性があるという点は注意が必要です。

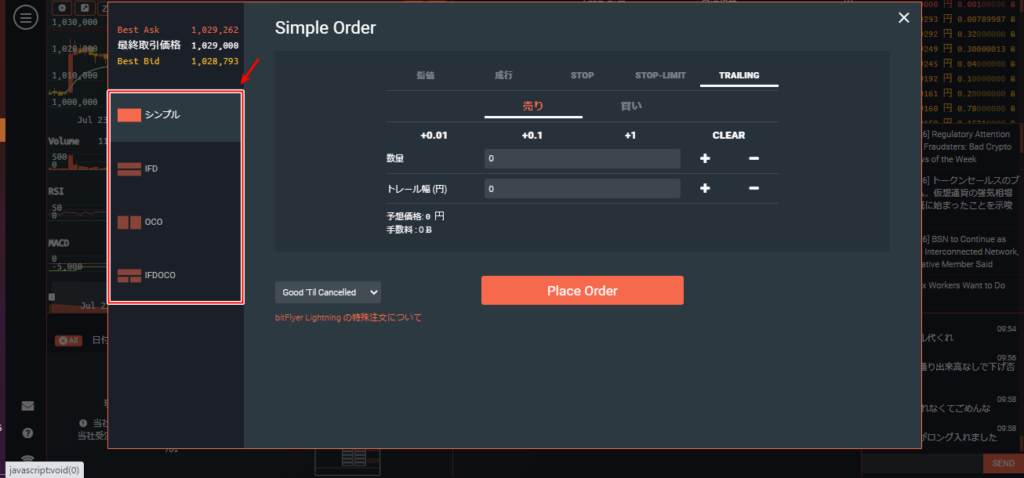

TRAILING注文

すぐに注文を発注せず、直近の最高値(最安値)からの下落幅(上昇幅)がある一定の金額幅(トレール幅)以上となった場合に成行売り(買い)注文を発注するよう予約する注文方法です。注文者は「注文数量」「トレール幅」を入力する必要があります。主に利益確定の決済注文で使われます。

例えば100円でBTCを購入した後現在120円まで上昇していて、この後も上昇する可能性が高いとは考えているもののもしかしたら急落する可能性があると考えている場合に、10円のトレール幅を設定してTRAILING注文を発注したとします。⇒①この後価格が下落して110円を割った場合、直近最高値(120円)からトレール幅(10円)以上下落したこととなるため110円での成行売り注文が成立します。

⇒②この後価格が上昇して150円まで上昇し、その後140円を割った場合、150円まで上昇し直近最高値を更新している段階では決済注文を発注するトリガー価格が更新され続けることになります。その後140円を割った段階で、直近最高値(150円)からトレール幅(10円)以上下落したこととなるため140円での成行売り注文が成立します。

特殊注文

基本的な注文方法5種類を組み合わせて複数の注文を発注できる「特殊注文」という方法があります。「IFD」「OCO」「IFDOCO」の特殊注文について、以下解説していきます。

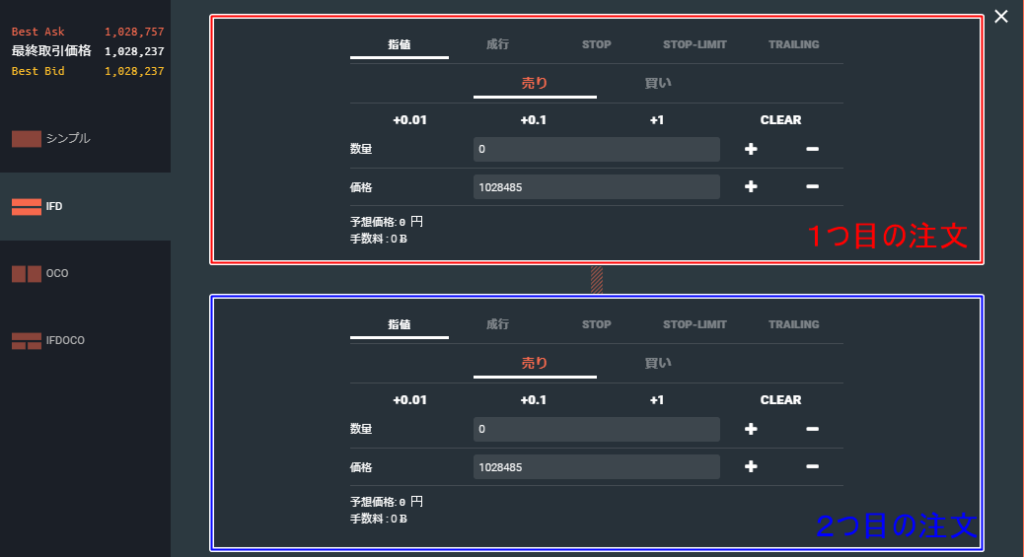

IFD(イフダン注文)

IFDは「If done」の名前のごとく、1つ目の注文がもし成立した場合に、2つ目の注文が発注される特殊注文を指します。

新規注文の発注を行い、もしその新規注文が約定した場合にリスク回避のための損切り注文を発注したい場合に利用されます。

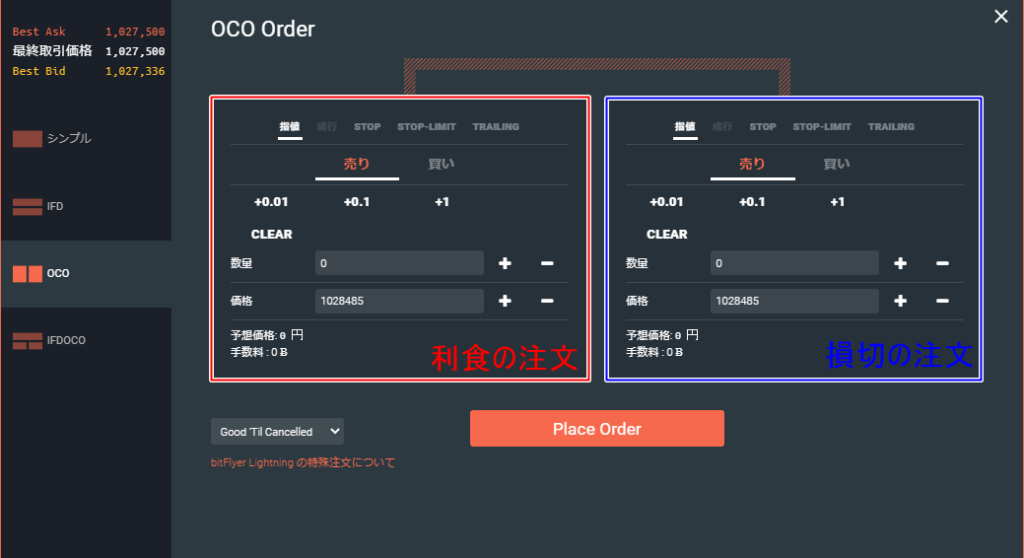

OCO(オーシーオー注文)

OCOは「one cancel the other」の略で、2つの注文を同時に発注し、いずれか片方の注文がもし成立した場合にもう片方の注文をキャンセルする特殊注文を指します。

既にロング又はショートのポジションを持っていて、利食いと損切の両方の注文を発注し、片方が約定した場合にもう片方の注文をキャンセルしたい場合に利用されます。

IFDOCO(イフダンオーシーオー注文)

IFDOCOは上記IFDとOCOを1つにしたもので、1つ目の注文がもし成立した場合に、2つ目と目3つの注文が発注され、2つ目と3つ目のうち片方の注文が成立した場合にもう片方の注文をキャンセルする特殊注文を指します。

新規注文の発注を行い、もしその新規注文が約定した場合に利食いと損切の両方の注文を発注し、片方が約定した場合にもう片方の決済注文をキャンセルしたい場合に利用されます。

まとめ

- 単独の注文方法には、「指値」「成行」「STOP」「STOP-LIMIT」「TRAILING」の5パターンある。

- 上記5パターンを組み合わせる特殊注文がある。新規発注とそれに対する損切注文を入れたい場合「IFD」、既にポジションを持っていてそれに対する利食注文と損切注文を同時に入れたい場合「OCO」、新規発注とそれに対する利食注文と損切注文を同時に入れたい場合「IFDOCO」を使う。

初心者の方の場合始めは少ないロットで成行注文から始めてみて、慣れてきて指値の方が有利に約定させられそうだと思ったら指値を徐々に取り入れていき、その後自身のトレードルールが確立されてきて利食いと損切のライン設定が明確に出来てきたら特殊注文を取り入れるという流れで覚えていっていただけるといいかなと思います。

指値 VS 成行

最後に、指値VS成行のどちらが有利なのかについての考察を少しだけ。

結論としては、相場やその時点での状況など様々な要因に左右されるため、その場その場で判断が必要、というのが結論です。

例えば成行の方が有利な局面としては、「三角持ち合いなどのレンジブレイクアウトの瞬間に価格が急激に変動する場合」「板が厚くスプレッドも小さい市場になど、指値で取引が成立しない取引コストに比べて成行の取引コストの方が小さい場合」などが考えられます。

一方で指値の方が有利な局面としては、「成行取引にTaker手数料が設定されているなど成行の取引コストが高い場合」「板が薄くスプレッドも大きい市場において、指値で取引が成立しない取引コストに比べて成行の取引コストの方が大きい場合」などが考えられます。

短期でのトレードによって利益を上げ続けている人は、相場の予測が的確であるというのももちろんそうなのですが、この取引コストをいかに下げるかということをとても研究されていることが多いです。あくまで「収益 - 費用 =利益」であるということをお忘れなく。